相続税について

相続税とは

相続税は人の死亡により、その亡くなった人(被相続人)の残した遺産を相続した人(相続人)が取得した財産に対して課税される税金です。相続税の申告は、 相続税を払う人だけが行うものではありません。相続税には、様々な減税の特例があり、これらの特例を受ける人は相続税が発生しなくても、申告を行わなければなりません。

相続税が課税される人、されない人

相続人や相続財産の所在地によって、相続税がかかったり、かからなかったりします。

相続税は全ての相続人に課税されるというものではありません。そもそも相続税は、相続や遺贈によって財産を承継した場合及び相続時精算課税の適用によって贈与された財産の価額の合計額が基礎控除額を超える場合にその超過部分に対して課税されるものだからです。

つまり、相続や遺贈などによって被相続人から相続人が承継した財産の合計額が基礎控除額の範囲内であるならば相続税は課税されないという事です。

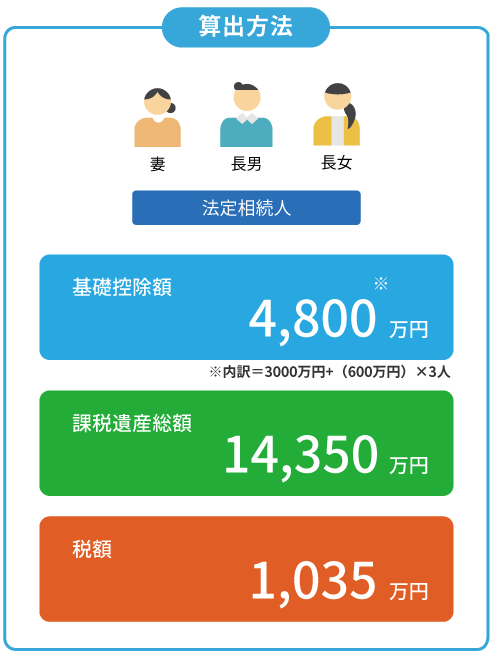

相続税の基礎控除額は、法定相続人の数に応じて変り、3,000万円+(600万円×法定相続人の数)によって求めることができます。

例えば、配偶者と子供が2人のケースでは基礎控除額は4,800万円となり、遺産の総額がこれ以下であれば相続税は課税されません。

※1法定相続人の数とは、相続人の中に相続放棄をした人がいる場合でも、その相続放棄がなかったものとした相続人の数をいいます。

※2なお被相続人に養子がいる場合、相続税法上、法定相続人の数に含めることができる養子の人数には次の制限があります。

(1)被相続人に実子がいる場合・・・・・・養子の数は1人まで

(2)被相続人に実子がいない場合・・・・養子の数は2人まで

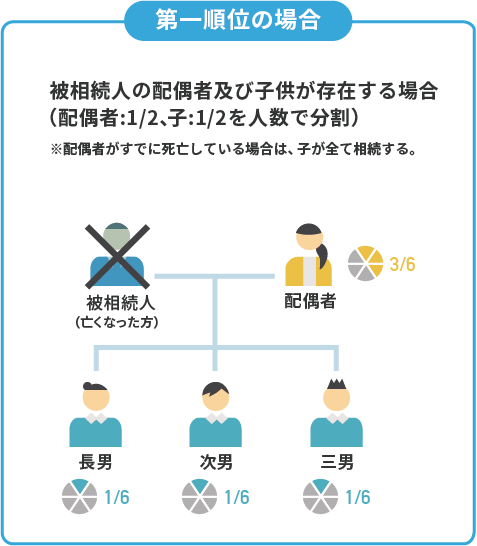

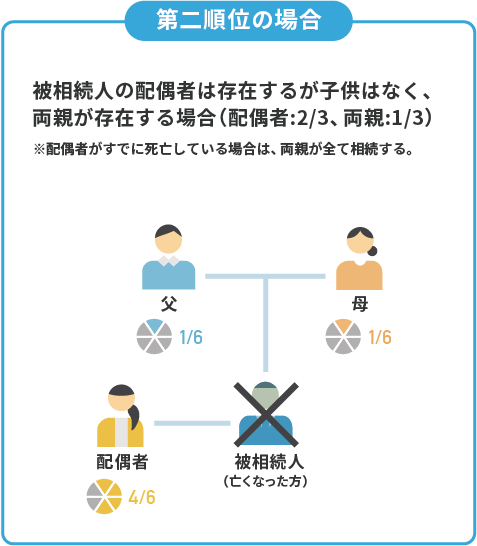

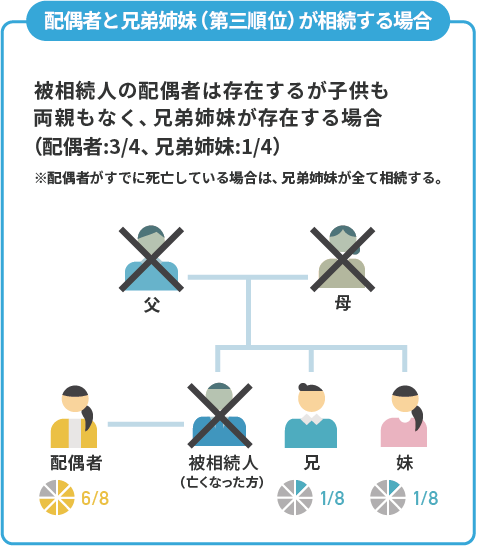

誰が相続税を払うのか

相続税を払う人は、財産を相続した「法定相続人」または、「受遺者(相続人ではないが遺言により財産を相続することになった者)」です。このうち法定相続人は、色々なケースによって変わりますが、基本は以下のとおりです。

これにより決定した(法定)相続人(または受遺者)が、ある一定の基準よりも多く財産をもらった分(課税対象)について相続税は課税されます。

つまり法定相続人(または受遺者)の各人が課税対象額に対して、それに準じた税金を納めるということです。

※各画像をクリック(タップ)すると、ポップアップで拡大してご覧いただけます。

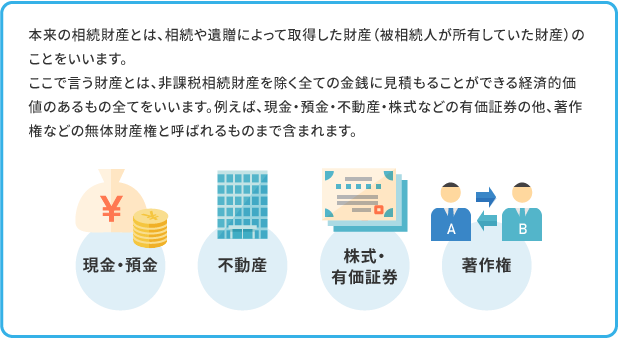

どの財産に相続税を払うのか

相続した財産は、課税の対象になる財産と、対象外の財産に分けられます。相続税が課税される財産は、お金や不動産だけではありません。

財産の種類によって課税される財産と課税されない財産とがあります。

課税される財産

相続税は被相続人が有していたほとんど全ての財産に課税がされます。

また、生命保険金や死亡退職金などのように被相続人が所有をしていた財産でなくとも、被相続人の死亡によって経済的利益を得た場合に 「みなし相続財産」として相続税の課税がなされています。

課税されない財産

相続によって相続した財産の大部分について相続税が課税されることは既に述べましたが、一部の財産については相続税の課税がなされません。

- 皇室経済法の規定によって皇位と共に継承されるもの

- 墓地・霊廟・仏壇・祭具など

- 公共事業用財産

- 国や地方公共団体や公益法人に 寄付した財産

- 相続人等が受け取った生命保険金や死亡退職金のうち一定額(500万円×法定相続人の数)

財産がどのように評価されるのか

財産の価額は、相続税法では、ごく一部の財産について特別な評価方法を定めた上で、その他の財産は、相続があった日(死亡日)の「時価」で評価するとしています。

また、各財産によって評価方法は異なります。

相続税の計算を行うためには、相続や遺贈によって取得した財産の価格を見積もること(財産の評価)からはじめなければなりません。個々の財産をどう評価するかによって相続税額が違ってくるわけですから、大事な作業といえます。

地上権や永小作権、定期金などの特定の財産については、具体的な評価方法が定められていますが、土地・家屋・有価証券など、大部分の財産については、相続や遺贈を受けた時点での時価によることとされていますので、個々の財産の「時価」について、納税者が自ら見積りをしなくてはなりません。

そこで、国税庁では、財産評価に関するルール(財産評価基本通達といいます)を定めて、納税者の便宜を図るとともに、評価の公平性が守られるように配慮しています。

財産からどれくらい相続税を払うか

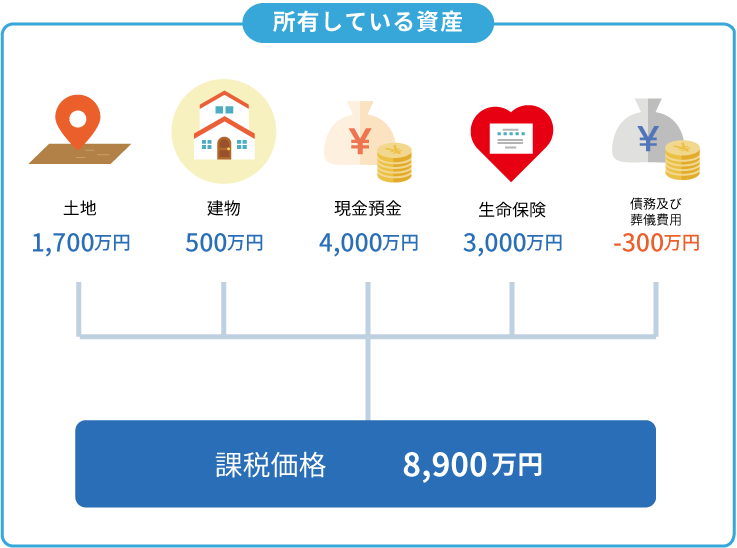

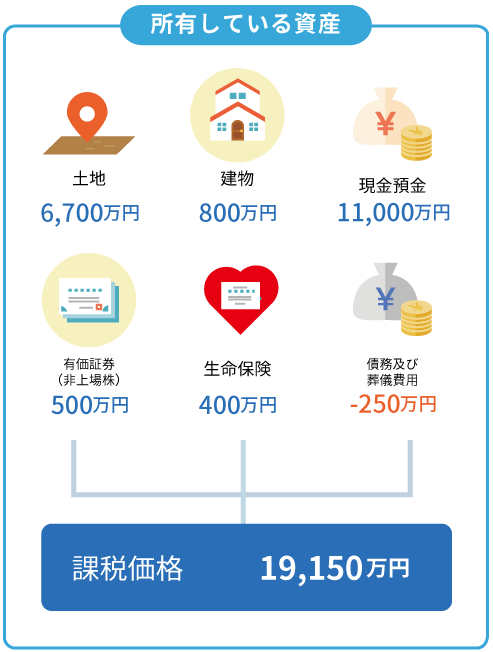

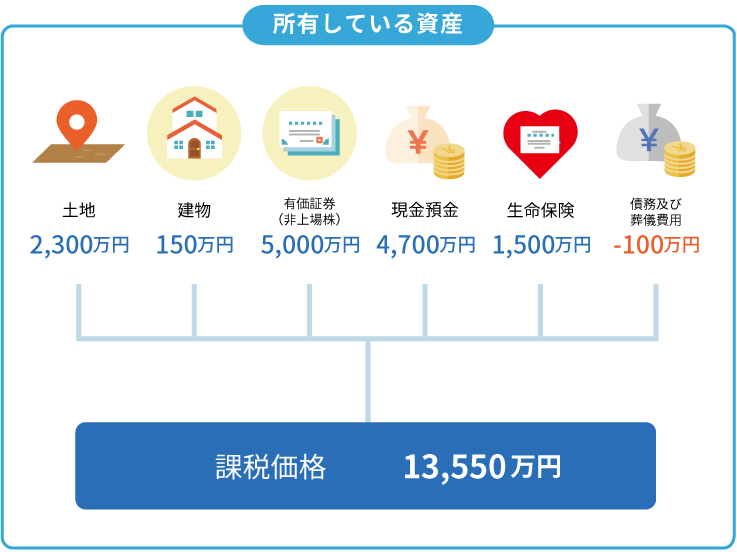

相続税額を計算するうえで基本となるのが、相続税の課税価格です。相続価格を算出するには、相続や遺贈によって取得したあらゆる財産を金銭的に評価しなければなりません。この評価額によって相続税額が大きく変わりますので、財産の評価は非常に重要となります。

どうやって相続税を納税すればいいか

相続税の申告は、相続や遺贈によって、財産を取得した人で、遺産の総額(課税価格の合計額)が基礎控除額を超えている場合や、配偶者に対する税額軽減の特例を受ける場合に行うなどに必要があります。

相続税 ケーススタディ

CASE 1

※各画像をクリック(タップ)すると、ポップアップで拡大してご覧いただけます。

CASE 2

※各画像をクリック(タップ)すると、ポップアップで拡大してご覧いただけます。

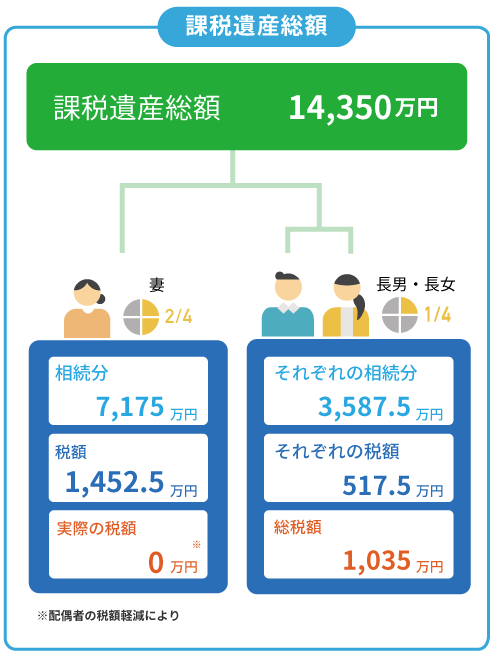

CASE 3

※各画像をクリック(タップ)すると、ポップアップで拡大してご覧いただけます。

※税に関するご相談は税務全般に特化したエキスパートをご紹介いたします。

相続税の税率

相続税額の算出方法は、各人が相続などで実際に取得した財産に直接税率を乗じるというものではありません。

正味の遺産額から基礎控除額を差し引いた残りの額を民法に定める相続分によりあん分した額に税率を乗じます。

この場合、民法に定める相続分は基礎控除額を計算するときの法定相続人の数に応じた相続分により計算します。

実際の計算に当たっては、民法に定める相続分(法定相続分)によりあん分した額を下表に当てはめて計算し、算出された金額が相続税の基となる税額となります。

| 課税標準 | 税率 | 控除税 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 〜1億円以下 | 30% | 700万円 |

| 〜2億円以下 | 40% | 1,700万円 |

| 〜3億円以下 | 45% | 2,700万円 |

| 〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※税に関するご相談は税務全般に特化したエキスパートをご紹介いたします。